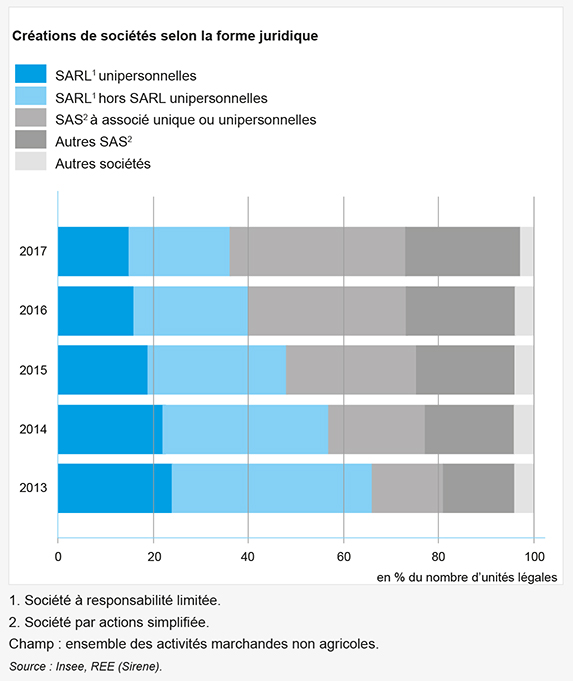

Nul besoin de commenter les statistiques de création de sociétés pour comprendre le tsunami que représentent les SARL et les SAS dans le choix des formes sociales en France.

Comment expliquer cela ? Rien de plus simple fondamentalement :

- possibilité de création unipersonnelle ;

- possibilité de mandataire social unique ;

- adaptabilité immédiate à une pluralité d'associés, à une pluralité de mandataires sociaux ;

- pas de capital social minimal à la création ;

- instauration depuis 2009 de seuils pour la désignation obligatoire de commissaires aux comptes pour les SAS058. Les SARL étaient dans cette situation depuis… la loi du 26 juillet 1966 !

Nous axerons notre propos en soulignant les principaux avantages et inconvénients de ces formes sociales. Privilège du droit d'aînesse, nous débuterons par la SARL (Sous-section I), avant de nous concentrer sur la SAS (Sous-section II).

Le notaire sera souvent amené à guider le porteur de projet vers le meilleur choix de forme sociale et, par voie de conséquence, à conseiller la création d'une SARL ou d'une SAS. La connaissance précise de leurs avantages et leurs inconvénients apparaît dès lors essentielle, d'autant que ces formes sociales recèlent toutes deux des sources, connues et mésestimées, d'ingénierie.

co2-a2068-fig001

Image